A expiração do prazo legal para lançamento de um tributo, sem que a autoridade administrativa fiscal competente o tenha constituído, caracteriza hipótese de

A alienação ou oneração de bens ou rendas, ou seu começo, quando realizada por sujeito passivo em débito tributário para com a fazenda pública, por crédito tributário regularmente inscrito em dívida ativa, resulta fraudulenta

Em relação à responsabilidade tributária, julgue os itens.

O adquirente de um fundo de comércio é subsidiariamente responsável, juntamente com o alienante que continue a exercer a atividade comercial em outro estado, pelos tributos devidos até a data da venda desse fundo.

Julgue os itens seguintes, a respeito do Sistema Tributário Nacional.

Os municípios podem conceder incentivos fiscais referentes ao ICMS.

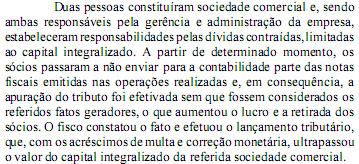

Com base na situação hipotética acima apresentada, assinale a opção correta.

Analise as proposições a seguir e assinale a opção correta.

I. Se a Constituição atribuir à União a competência para instituir certa taxa e determinar que 100% de sua arrecadação pertencerá aos Estados ou ao Distrito Federal, caberá, segundo as regras de competência previstas no Código Tributário Nacional, a essas unidades federativas a competência para regular a arrecadação do tributo.

II. Embora seja indelegável a competência tributária, uma pessoa jurídica de direito público pode atribuir a outra as funções de arrecadar e fiscalizar tributos.

III. É permitido, sem que tal seja considerado delegação de competência, cometer a uma sociedade anônima privada o encargo de arrecadar impostos.

Responda às perguntas abaixo e em seguida assinale a opção correta.

I. É vedado à União, aos Estados, ao Distrito Federal e aos Municípios cobrar imposto sobre o patrimônio, a renda ou os serviços uns dos outros. Isso, em tese, impede à lei de um Município atribuir à União a condição de responsável pela retenção na fonte do imposto sobre serviços?

II. Para combater o tráfego de gado infectado de uma região para outra, pode o Estado impor tributos interestaduais ou intermunicipais?

III. Atende ao princípio da anterioridade a majoração de um imposto no dia 2 de dezembro de um ano, para ser cobrado no exercício seguinte?

Assinale a opção que esteja em desacordo com o CTN.

Possuindo crédito tributário não pago e já inscrito em dívida ativa, um contribuinte necessita de certidão de regularidade fiscal. Neste caso, mesmo sem pagamento do débito é possível uma certidão positiva, mas com efeitos de negativa nas hipóteses de estar o crédito

Sobre lei complementar em matéria tributária, é correto afirmar que

Assinale a opção correta relativa à competência legal para instituição do ICMS, da CIDE e do ISS, respectivamente.

Determinado consumidor, ávido por conseguir abatimento no preço de determinado produto, adquiriu a mercadoria de estabelecimento comercial, aceitando nota fiscal emitida, por um dos sócios da sociedade comercial, no valor da metade da venda efetivamente realizada, o que reduziu os tributos incidentes sobre a operação comercial e possibilitou a concessão do desconto.

Com base na situação hipotética acima apresentada, assinale a opção correta.

Após apurar o ICMS devido em razão das notas fiscais de entrada e saída de mercadoria, determinado contribuinte declarou ao fisco o montante do imposto devido.

Com base nessa situação hipotética, assinale a opção correta.

Acerca do pagamento indevido e dos tributos em espécie, julgue os itens que se seguem.

O contribuinte que tenha efetuado pagamento espontâneo de imposto federal indevido segundo a legislação tributária aplicável terá direito à restituição do imposto pago, desde que haja prévio protesto.

Nos termos do Código Tributário Nacional, das opções seguintes, não é considerada fundamento para a extinção do crédito tributário: